Tiếng anh: KYC tức là Know Your Customer

e-KYC thì thêm chữ Electronic + Know Your Customer

Hiểu nôm na là nhận diện khách hàng, Hay ở phương diện phía bạn tạm hiểu xác minh danh tính của bạn.

Nhưng KYC hay eKYC để làm gì?

Thứ nhất, bảo vệ bạn khỏi các hành vi gian lận và lừa đảo.

Thứ hai, Giúp các tổ chức tài chính tuân thủ các quy định pháp luật: KYC và eKYC là những yêu cầu bắt buộc theo luật pháp của nhiều quốc gia.

Và cuối cùng: Ngăn chặn các hoạt động rửa tiền và tài trợ khủng bố

Bây giờ chúng ta cùng xem chi tiết KYC và eKYC cụ thể chi tiết hơn ….

I. KYC là gì?

Như đã giới thiệu ở trên KYC là viết tắt của cụm từ tiếng Anh: Know Your Customer,

Nhằm đảm bảo bạn là người chính chủ tài khoản

Là người đã đăng ký sử dụng sản phẩm/dịch vụ của ngân hàng.

KYC là bắt buộc đối với ngân hàng và đối với sự an toàn cho tài khoản của bạn.

Quy trình KYC thường bao gồm các bước sau đây

1. Thu thập thông tin cá nhân của khách hàng:

Bao gồm tên, địa chỉ, số điện thoại, số chứng minh nhân dân/căn cước công dân,…

Có thể yêu cầu thêm thông tin về thu nhập, nghề nghiệp, tài sản,…

2. Xác minh thông tin:

So sánh thông tin do khách hàng cung cấp với các thông tin chính thức từ cơ quan chức năng.

Có thể sử dụng các phương thức xác minh như:

So sánh ảnh chân dung trên giấy tờ tùy thân với ảnh chụp trực tiếp.

Xác minh thông tin qua điện thoại, email.

Sử dụng các dịch vụ xác minh danh tính trực tuyến.

3. Đánh giá rủi ro:

Xác định mức độ rủi ro tiềm ẩn của khách hàng trong việc thực hiện các giao dịch tài chính.

Căn cứ vào các yếu tố như:

Mức độ thu nhập của khách hàng.

Lịch sử giao dịch tài chính của khách hàng.

Mức độ rủi ro của các sản phẩm/dịch vụ tài chính mà khách hàng muốn sử dụng.

Kết quả của quy trình KYC

Nếu khách hàng được đánh giá là có mức độ rủi ro thấp, họ sẽ được phép sử dụng các dịch vụ tài chính của tổ chức.

Nếu khách hàng được đánh giá là có mức độ rủi ro cao, tổ chức có thể từ chối cung cấp dịch vụ hoặc áp dụng các biện pháp kiểm soát đặc biệt.

Lợi ích của KYC

Đối với tổ chức tài chính:

-

- Giảm thiểu rủi ro rửa tiền và tài trợ khủng bố

- Bảo vệ danh tiếng của tổ chức

- Tuân thủ các quy định pháp luật

- Nâng cao hiệu quả hoạt động

Đối với khách hàng:

-

- Bảo vệ tài sản khỏi các hành vi gian lận và lừa đảo

- Tăng cường sự tin tưởng vào hệ thống tài chính

- Tiếp cận các dịch vụ tài chính một cách dễ dàng

Những đối tượng nào cần thực hiện quy trình KYC?

- Khách hàng mở tài khoản ngân hàng: Bất kể là tài khoản truyền thống hay tài khoản điện tử, khách hàng đều cần cung cấp thông tin cá nhân và giấy tờ tùy thân để xác minh danh tính.

- Khách hàng mở tài khoản tín dụng: Khi mở thẻ tín dụng hoặc vay vốn ngân hàng, khách hàng cần trải qua quy trình KYC để đánh giá khả năng thanh toán và mức độ rủi ro.

- Khách hàng mở tài khoản chứng khoán và giao dịch chứng khoán: Để đảm bảo an toàn cho thị trường chứng khoán, các nhà đầu tư cần thực hiện KYC để xác minh danh tính và nguồn gốc tiền đầu tư.

- Khách hàng đăng ký và mua các gói bảo hiểm: KYC giúp các công ty bảo hiểm xác minh danh tính và đánh giá rủi ro của khách hàng trước khi tham gia các hợp đồng bảo hiểm.

Nhìn chung, bất kỳ khách hàng nào có nhu cầu sử dụng dịch vụ tài chính đều cần thực hiện quy trình KYC. Mức độ yêu cầu trong quy trình KYC có thể khác nhau tùy vào từng loại dịch vụ và mức độ rủi ro. Ví dụ, việc mở tài khoản ngân hàng điện tử có thể có yêu cầu KYC đơn giản hơn so với việc mở tài khoản ngân hàng truyền thống.

II. eKYC là gì?

Về mục đích, cơ bản eKYC chẳng có gì khác so với KYC.

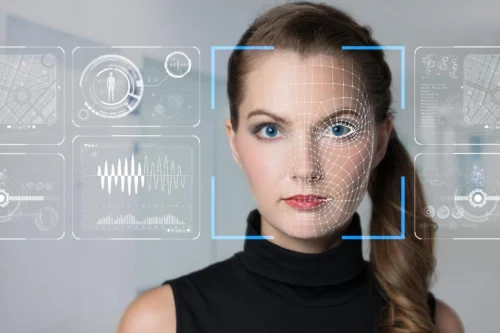

Chỉ có điều là…. eKYC là phương thức xác minh danh tính khách hàng sử dụng công nghệ số.

Nhìn chung, eKYC đơn giản, vượt trội, nhanh gọn, tiện lợi hơn so với KYC.

Lợi ích của eKYC

Đối với tổ chức tài chính:

-

- Tiết kiệm chi phí: eKYC giúp giảm chi phí vận hành so với KYC truyền thống.

- Tăng hiệu quả hoạt động: Quy trình eKYC tự động giúp rút ngắn thời gian xác minh danh tính khách hàng.

- Nâng cao trải nghiệm khách hàng: eKYC mang đến trải nghiệm thuận tiện và nhanh chóng cho khách hàng.

- Mở rộng thị trường: eKYC giúp tiếp cận khách hàng ở khu vực xa xôi, không có điều kiện đến chi nhánh.

Đối với khách hàng:

-

- Tiện lợi: Khách hàng có thể thực hiện eKYC mọi lúc mọi nơi, thông qua các thiết bị điện tử như điện thoại thông minh, máy tính bảng.

- Nhanh chóng: Quy trình eKYC tự động giúp xác minh danh tính khách hàng nhanh chóng.

- An toàn: eKYC sử dụng các công nghệ bảo mật tiên tiến để bảo vệ thông tin cá nhân của khách hàng.

- Giảm thiểu rủi ro: eKYC giúp ngăn chặn các hành vi gian lận và lừa đảo.

Minh hoạ quy trình triển khai eKYC đơn giản

Thường thì eKYC sẽ được thực hiện theo các bước sau:

Bước 1: Khách hàng nhập thông tin cá nhân và lựa chọn loại tài liệu để xác minh danh tính (CMND/CCCD, hộ chiếu, bằng lái xe…).

Bước 2: Hệ thống eKYC sử dụng công nghệ OCR (Nhận dạng ký tự quang học) để trích xuất thông tin từ tài liệu và công nghệ AI (Trí tuệ nhân tạo) để xác minh tính chính xác của thông tin. Khách hàng có thể kiểm tra và chỉnh sửa thông tin nếu cần thiết. Sau đó, khách hàng thực hiện xác minh không mặt bằng hình ảnh selfie hoặc video selfie.

Bước 3: Hệ thống sử dụng công nghệ Liveness Detection (Phát hiện sự sống động) và Face Matching (So khớp khuôn mặt) để xác minh hình ảnh selfie của khách hàng với hình ảnh trên tài liệu. Nếu thông tin khớp nhau, quy trình eKYC thành công.

eKYC là giải pháp xác minh danh tính tiên tiến với nhiều ưu điểm vượt trội. Việc triển khai eKYC sẽ mang lại lợi ích cho cả khách hàng và tổ chức tài chính, góp phần thúc đẩy sự phát triển của nền tài chính số.

Để có cái nhìn trực quan giữa KYC và eKYC bạn có thể tham khảo bảng so sánh sau:

Những điểm khác biệt giữa KYC và eKYC

| Tiêu chí | KYC | eKYC |

| Hình thức | Truyền thống | Điện tử |

| Phương thức xác minh danh tính | Gặp mặt trực tiếp, so sánh thông tin với giấy tờ |

Nhận diện khuôn mặt, so sánh ảnh chân dung, xác minh thông tin qua dữ liệu điện tử

|

| Thời gian | Mất nhiều thời gian | Nhanh chóng |

| Chi phí | Cao | Thấp |

| Tiện lợi | Ít tiện lợi | Tiện lợi |

| An toàn | An toàn | An toàn |

| Lợi ích | Ngăn chặn rửa tiền, bảo vệ khách hàng, tuân thủ pháp luật |

Nhanh chóng, tiện lợi, tiết kiệm chi phí, nâng cao trải nghiệm khách hàng

|

| Hạn chế | Mất nhiều thời gian, thủ tục phức tạp |

Yêu cầu kết nối internet, thiết bị điện tử, có thể gặp lỗi kỹ thuật

|

| Ứng dụng | Ngân hàng, chứng khoán, bảo hiểm,… |

Ngân hàng, chứng khoán, bảo hiểm, viễn thông,…

|

III. Chú thích công nghệ sử dụng trong eKYC

Công nghệ OCR

Khái niệm: OCR (Optical Character Recognition) là công nghệ nhận dạng ký tự quang học, giúp trích xuất thông tin từ hình ảnh, PDF thành văn bản với độ chính xác cao (lên đến 99%).

Ứng dụng trong eKYC: OCR xác thực thông tin trên các loại giấy tờ như CMND/CCCD, hộ chiếu, bằng lái xe,…

Khả năng:

- Xác minh số ID, mã vạch 2D, tên, ngày sinh, địa chỉ,…

- Phát hiện hình ảnh mờ nhạt, gấp cạnh, hư hỏng, chỉnh sửa bằng Photoshop,…

- Xác minh 3 chiều, in màu, hoa văn, độ mờ đục, gian lận, làm giả,…

- Kiểm tra độ tương thích định dạng, phát hiện nhạt màu, nhàu nát, gấp cạnh của hộ chiếu, bằng lái xe.

Hoạt động: Face Matching sử dụng thuật toán thông minh để phân tích và so sánh các chi tiết khuôn mặt (khoảng cách mắt, hình dáng mũi, cằm, môi) với dữ liệu hình ảnh từ CMND/CCCD, bằng lái xe, hộ chiếu,…

Ưu điểm:

- Hỗ trợ trên tất cả thiết bị di động có camera.

- Mang lại trải nghiệm trực quan, tiện lợi cho khách hàng.

- Tỷ lệ chính xác lên đến 99%.

Công nghệ Liveness Detection

Chức năng: Liveness Detection đóng vai trò như “hàng rào bảo vệ” trong eKYC, giúp chống tấn công, giả mạo khuôn mặt, đánh cắp danh tính.

Cách thức hoạt động:

- Khách hàng cung cấp ảnh/video selfie được chụp/quay từ thiết bị di động.

- Liveness Detection phân tích dữ liệu và ngăn chặn phát tán hình ảnh/video.

Ưu điểm: Dễ sử dụng, tương tác trực tiếp với hệ thống.

Tổng kết

Sự kết hợp của OCR, Face Matching và Liveness Detection tạo nền tảng vững chắc cho eKYC hiệu quả, mang lại trải nghiệm thuận tiện, an toàn cho khách hàng và nâng cao hiệu quả hoạt động cho tổ chức tài chính. Cả KYC và eKYC đều là những phương thức xác minh danh tính quan trọng. eKYC là giải pháp tiên tiến mang đến nhiều lợi ích so với KYC truyền thống.